インボイス制度に係る登録申請をした場合の留意点とは?

適格請求書発行事業者の登録を受けた事業者は次の事項に留意する必要があります。

適格請求書発行事業者は、課税事業者から求められたときは、原則として「適格請求書」又は「適格簡易請求書」を交付し、その写しを保存しなければなりません。

また、売上対価の返還等を行った場合には、「適格返還請求書」を交付しなければなりません(一定の場合を除く)。

さらに、これらの書類の記載事項に誤りがあった場合には、これらの書類の交付先に対して、修正した適格請求書等又は適格返還請求書を交付しなければなりません。

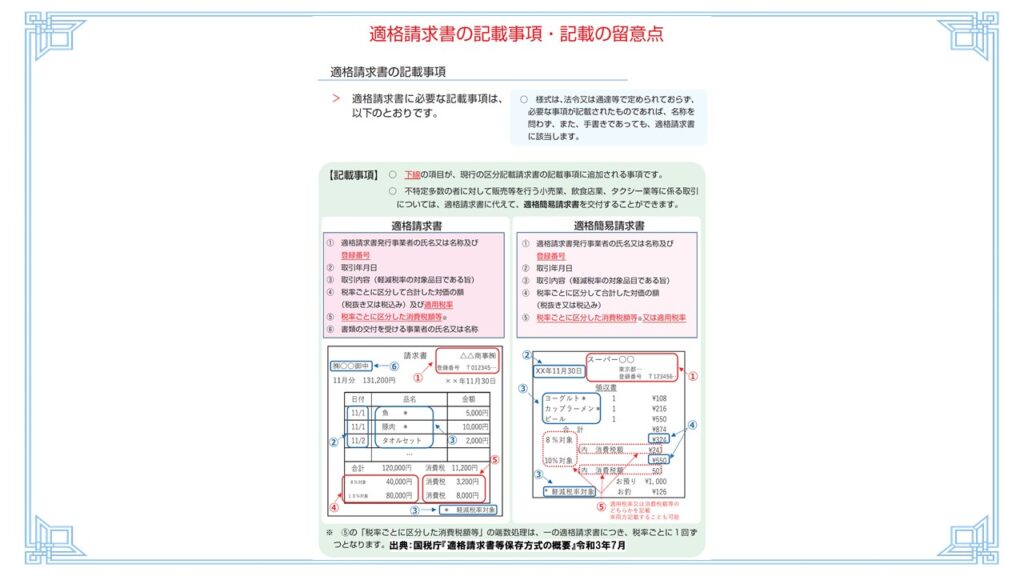

なお、適格請求書とは、次に掲げる事項を記載した請求書、納品書その他これらに類する書類をいいます。

・適格請求書発行事業者の氏名又は名称及び登録番号

・取引年月日

・取引の内容(軽減税率の対象にはその旨)

・税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

・税率ごとに区分した消費税額等(消費税額及び地方消費税額の合計額)

また一定の場合には、適格請求書に代えて適格簡易請求書を交付することができます。

一方、買手においては、売手(適格請求書発行事業者)が交付する適格請求書又は適格簡易請求書や一定の要件を満たす買手が作成する仕入明細書などを保存しておく必要があります。

ところで適格請求書発行事業者には、事業者免税点制度は適用されません。

したがって、適格請求書発行事業者は、基準期間における課税売上高及び特定期間における課税売上高が1,000万円以下となっても、登録の取りやめの手続きを行わない限り、免税事業者となることはできません。

これらの取扱いは令和5年10月1日から開始されますので、事前にその内容をしっかりと把握しておきましょう。